賃貸がいいのか、それとも持ち家がいいのか?これは永遠に続く哲学論争のようなものです。本当によく議論にはなりますが、賃貸と持ち家というのは、経済的行為としては、まったく別物ということを理解してください。人それぞれ収入も違いますし、住みたい地域も違うし、家族構成も違います。すべての人が同じ条件で賃貸と持ち家を比較できるわけではないのです。経済状況に応じて、賃貸のほうが良い場合と、持ち家が良い場合が存在しているだけなのです。

特に最近は、タワマンだけでなく都心の住宅はかなり値上がりしています。首都圏の新築マンションの平均は約6000万円、東京23区に限れば約7700万円です。日本人のサラリーマン所得は、それほど増えていないのにマンション価格の上昇率は高いのです。

ここで気付いて欲しいのは「低金利」ということです。住宅ローンの金利は下がっていて

変動金利が0.4%くらいで固定でも1.2%くらいです。金利が低くなっているので多くお金を

借りる事ができてしまうのです。

賃貸と持ち家のどちらが良いのかではなく、賃貸のメリットとデメリットを考えてみましょう。賃貸住宅のメリットは、なんと言っても自由度が高いということです。転勤が多い職業だと、自由度のメリットは大きいですね。また、近隣トラブルになってしまった場合も引っ越せば簡単に解決できます。ペットを飼いたいので持ち家がいいと言う方もいらっしゃいますが、最近は、設備の充実したペット専用マンションも充実しています。

生活に変化を求める性格や、飽きやすくて引っ越し好きな性格には賃貸が向いているでしょう。経済面では、固定資産税、都市計画税、修繕積立金などは必要ないことは、メリットになります。住宅ローンなどの多額の借金を背負う心理的な負担も少ないですね。

賃貸のデメリットは?

次に賃貸のデメリットも考えてみましょう。よく、新築マンションのセールストークでは「お金を払い続けても自分のものにはならない」と、いわれることがあります。借りているのだから、それは当然ですよね。ただし賃貸の場合、家賃の他にも、契約更新時に更新料・更新事務手数料、引っ越す場合には敷金、礼金、仲介手数料、及び引越し代など、定期的にかかる費用も少なくないので、その点も考えてください。なので試算すると賃貸も持ち家もコスト的には、実はあまり変わらないのです。

私が考える経済面での賃貸の最大のデメリットは、「一家の大黒柱が亡くなってしまった場合でも家賃を払い続けなければならない」ことだと思います。住宅ローンを活用して持ち家を購入したのならば、団体信用生命保険の保険金で残された家族に支払い義務はなくなります。

言い換えれば持ち家のメリットは、ローンの返済途中で死亡または高度障害になった場合に安心ということではないでしょうか?万が一の時に、家族に家は残る。これが、賃貸にはないメリットだと思うのです。

持ち家のデメリットは?

では、持ち家のデメリットとは何でしょうか?それは「一生住むことができない」可能性もあるということです。特にマンションは、土地部分の資産価値はありません。ほとんどが建物の価格なのです。そして、築10年を過ぎたあたりから修繕費が大きくなってきます。戸建の場合でも、30年~40年で建て替え、もしくはリフォームが必要になりますし、マンションでも50年も経過すると建て替える必要がでてくるのです。家を買っても、自分の寿命の前に家の寿命がくる可能性もあるのです。

なので私は、10年ごとにマイホームを住み替えることを実践しています。買った価格よりも価値が下がらない家を厳選して買い、10年ほど住んで購入価格よりも高く売却することを繰り返しています。たとえていうと「ヤドカリが成長のたびに新しい貝殻にかえる」イメージです。つまり、転居のたびに資産を増やしていく手法なのです。

10年ごとに住み替えると、家の寿命の悩みは無用になります。もちろん賃貸ではないので、住宅ローンを借りて団体信用保険に加入しているので、万が一のことがあっても家族に家は残ります。賃貸と持ち家の良いところ取りをしているイメージです。

持ち家で老後破産してしまうのは住宅ローンの考え方

住宅ローンをいくら借りるかで住宅の購入予算は左右されます。住宅ローンの借入額を決めるときに考えて欲しいのは、返済負担率です。この返済負担率は金融機関の基準と、借りる側が返済に負担がない比率との差が大きいのです。例えばフラット35の返済負担率は、年収400万円未満では30%以下、年収400万円以上では35%以下となっています。

どの金融機関でも一律で決まっています。ところが返済する側にとって負担の少ない返済負担率は、20~25%なんです。銀行の融資額を目いっぱい借りてしまうと、その後の生活が苦しくなってしまうのです。

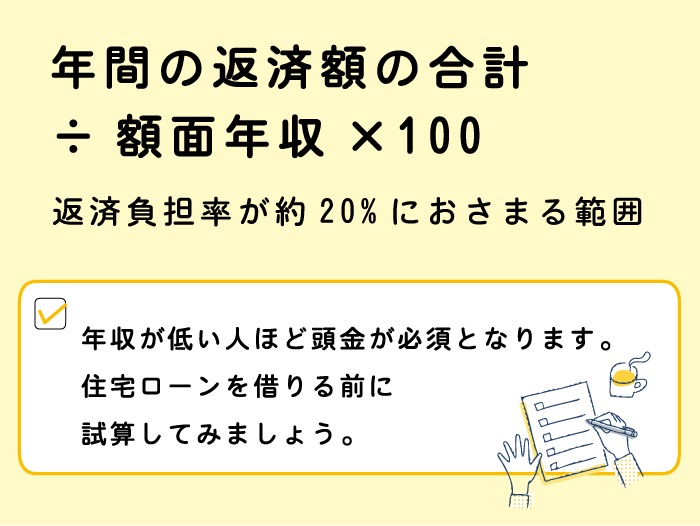

返済負担率の計算は、年間の返済額の合計÷年収×100です。現在の返済額の合計と年収がわかれば簡単に計算できます。あなたの返済負担率は、20~25%に収まっていますか?理想を言うと返済負担率は20%くらいだと生活への支障は、少ないです。

もちろん一概には言えません。共働きなのか、子どもの教育費をどう考えているのかでも違ってきます。また自動車ローンなどその他のローンがある場合は、その他のローンの年間返済額も考慮する必要もあります。住宅ローン以外のローンの金利は高いので、できれば住宅以外は現金で購入できる範囲に納めるとよいでしょう。

老後破産まっしぐら。「退職金を投資して住宅ローンを完済したい」の危険度

ファイナンシャル・プランナーとして働く私のもとに、こんな質問が届きました。「退職金をいくらか投資にあてて、住宅ローンを返済できないかと考えています。ローン返済のための投資は、やめた方がよいのでしょうか?」

ご自身でもうすうす気が付いているようですが、それは「してはいけません」。退職金を投資して住宅ローンの返済にあてるということですが、投資で確実にリターンを得るには、最低でも5年、長くて10年はかかります。

10年かけて増やしてから、ローンの返済にあてるのはナンセンスです。10年もの時間をかけるのでしたら、今ある現金で住宅ローンを返済した方が、無駄な金利を支払わなくて済みます。

ただし、安易に退職金で住宅ローンを返済するのは、危険です。まずは、年間の収支を付けてみてください。そして、年金の支給額を年金定期便で調べ、年間の支出が年金の範囲内になっているのかを調べてくださいね。支出の方が多かったら、住宅ローンを完済するよりも、生活費のために残しておくと良いでしょう。

一部だけを繰り上げ返済して、毎月の返済額を少なくする程度にすべきです。退職金で住宅ローンを完済しても、再雇用の収入では生活費が足りず、住宅ローン以外の借金が膨らんでしまうケースもあります。退職金で住宅ローンを完済したことで、老後破綻になってしまうパターンです。

持ち家は老後の家賃の前払いと考える

ご自身の家計のお金の流れを調べもせずに安易にローン返済してしまうのは、愚の骨頂です。多少面倒でも、家計の収支を調べ、再雇用の収入でヤリクリできるのか調べてくださいね。家計管理とか、ご自身のお給料や社会保険の仕組みなどを理解するのは、投資をするよりもずっと大切です。

なのに、何もしないで退職を迎えてしまったら、老後破産まっしぐらです。「では、マイホームを購入するよりも賃貸のほうが良いのでしょうか?」と、質問される方もいます。それは、老後も家賃を払い続けるのか、前払いするかの違いと考えてください。

年金生活に入っても、年金の中から家賃を払っていってもヤリクリできるのか。それでは不安なので、現役時代に「老後の家賃を前払いする」という考えが本当のところです。以前のように、不動産価額が右肩上がりの時代ではなくなります。マイホームは資産ではないのです。今後、人口が減っていく日本ではむしろ負債と考えてくださいね。

親がマイホームの購入を勧めたとしても、返済が可能な金額なのかをしっかり試算してから、購入すべきなのです。住宅ローンをどう扱うかで老後破綻を防ぐこともできるのです。

住宅購入額は、返済負担率20%で考える

また都内23区内の新築マンションは、最近では7000万円から8000万円が当たり前となってきています。返済負担率20%と考えると年収は1,300万円ほど必要になります。借入期間30年で全期間固定金利1.5%、元利均等返済で年収別に返済負担率をシミュレーションしてみると以下のようになります。

・年収600万円の場合:借入金額3000万円で毎月10.4万円で返済負担率は20.8%

・年収700万円の場合:借入額3500万円で毎月12.1万円で返済負担率は20.74%

年収500万円以下の場合は、借入金額3000万円とすると返済負担率は20%にはなりません。毎月の返済額10.4万円で24.96%とギリギリ25%です。年収が低い人ほど頭金が必須となります。住宅ローンを借りる前に返済負担率20%に収まるよう試算してみましょう。試算するには、住宅金融支援機構のシミュレーションツールを活用すると良いでしょう。

※住宅金融支援機構のシミュレーションツール

借入希望金額から毎月の返済額を計算したら、年間の返済額の合計÷額面年収×100で返済負担率が20%くらいに収まる範囲になっているのか確認してみるといいでしょう。

10年で住み替えする場合のシミュレーション

返済負担率を考慮して月10万円で返済する場合の「10年で住み替えする場合のシミュレーション」をざっくりと試算してみました。10年で住み替えするので、10年固定0.8%でシミュレーションしています。ただし融資手数料などの諸経費は考慮していません。

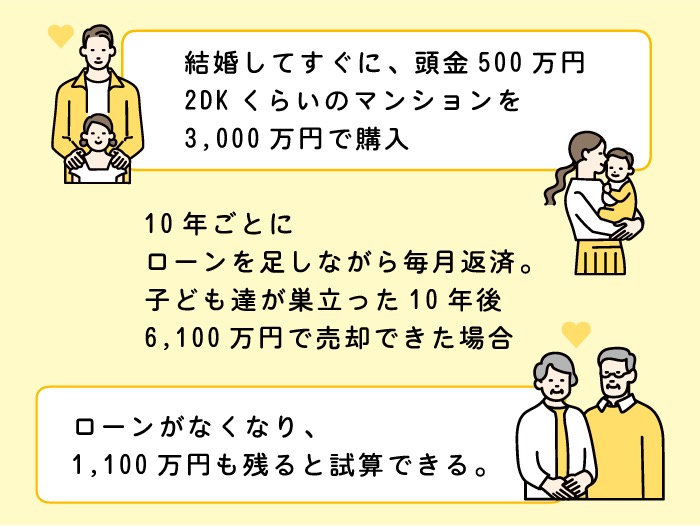

たとえば結婚してすぐに、頭金500万円を入れて、2DKくらいのマンションを3,000万円で購入したとします。そして10年後3,100万円で売却できたとすると、ローン残高が約1,500万円まで減っています。次に3LDKの4,800万円の家を買ったとします。頭金を300万円準備できれば、4,800万円-(頭金300万円+売却額3,100万円)=1,400万円が必要となります。前の家のローン残高が約1,500万円あるので、新たに必要な1,400万円と足して2,900万円でローンを組みます。

また、さらに10年後この家を4,900万円で売却できたら、その時のローン残高が約1,900万円くらいになっています。その後立地の良い6,000万円の家を買うとしましょう。6,000万円から売却額の4,900万円を差し引くと1,100万円が必要になります。前の家のローン残高は、1,900万円なので、新たに必要になる1,100万円を足すと、今度は3,000万円のローンを組むことになります。毎月のローン返済額は、ずっと10万円で試算しています。

そして、子ども達が巣立った10年後に6,100万円で売却できたとしましょう。ローンは約2000万円残っていますが、夫婦だけなので、最初と同じく2DKくらいの3,000万円の家に住めば、ローンがなくなり、1,100万円も残ると試算できるのです。

ずっと同じ家に住んでいるケースと比較すると?

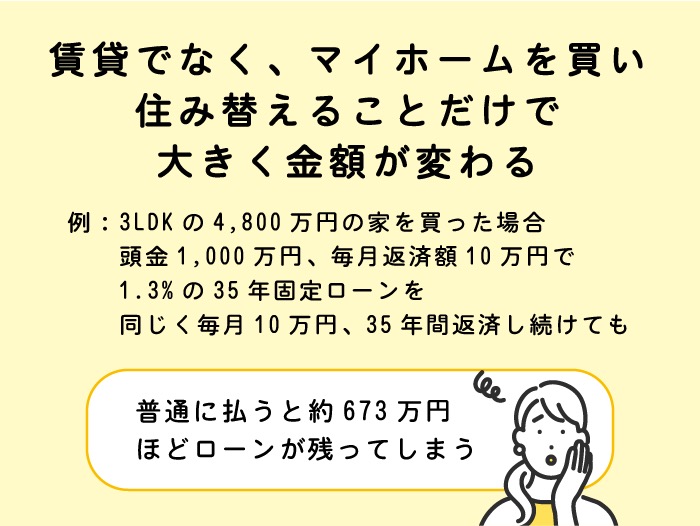

また別に、子どもが生まれてからマイホームを購入し住み続けるパターンも試算してみました。3LDKの4,800万円の家を買ったとします。頭金1,000万円、毎月返済額10万円で1.3%の35年固定ローンを組んで買ったとします。同じく毎月10万円、35年間返済し続けても一度も繰上げ返済をしないと約673万円ほどローンが残ってしまうのです。

さらに修繕費やリフォームも考えると余分にお金はかかります。もちろん住み替えのシミュレーションには住宅ローンの諸経費などもその度にかかるので、単純に比較はできません。ですが、ずっと同じ家に住むよりも適度に住み替えするメリットも考えて欲しいのです。

賃貸でなく、マイホームを買い、住み替えることだけで大きく金額が変わってきます。家族の人数に合わせて、住み替えることで最終的に小さな家に移り住めば、住宅ローンがなくなり、10年ごとに新築に住みめるとういメリットもあります。試算した1,100万円の手残りがあるケースとローンを35年返済しても約673万円が残り、さらに売れないから住み続けるとリフォーム代もかかるケースと、どちらが良いのでしょうか?ヤドカリのようにマイホームを買換えていくメリットも是非、考えてみてください。

住み替えすると住宅ローン控除が再び使える

さらに住み替えをするメリットは、まだあります。住み替えして最後に夫婦で住む3,000万円の家に住んでいる間にパートナーが先だってしまった場合は、まだ売れる築年数なので、老後の介護にあてることもできるのです。介護状態にもよりますが、月額25万円くらい入居年数5年として試算してみましょう。25万円×12ヵ月なので1年間で、300万円です。5年とすると1,500万円必要になります。パートナーがなくなったら、3,000万円のマイホームを売却して、この資金を捻出することも可能なのです。

やるのは、住み替えすることだけです。もちろんこの試算は、ローンの組み方でも変わるので正確とは言い難いですが、年金生活に入ってからリフォームや家の寿命を気にする必要はなくなります。

多くの家庭のライフスタイルは、だいたい10年スパンで変化していきます。新婚時は2人暮らし。子どもができたとしても、1人であれば10歳くらいまでは2人暮らしの家でも十分暮らせます。ですが、10歳を過ぎたあたりから子どもの荷物がぐっと増えてきます。そこで、3LDKあたりを検討したらいいでしょう。そして、子どもが20歳を過ぎ家を出ていくとしたら3LDKは必要ありません。なので10年というタイミングで家の広さを適切に変えていくのは、合理的なのです。

もちろん、高く売ることが前提ですが住宅の場合、中古住宅市場は20~30年が多く10年くらいだと新しく感じます。なので割と値崩れはないのです。実際、筆者も新婚と同時に購入した家を120万円高く売却しました。地価が上昇していたので高く売れたのです。また、住宅ローン控除も、さらに10年活用できるのも嬉しいことです。消費税増税分くらいの税金が戻ってくるのですから。今の家もそろそろ10年経過するので、来年住み替えする物件の契約をしています。